08-11-2019

Résultats du troisième trimestre et des neuf premiers mois 2019

T3-19 : Résultats en forte hausse

|

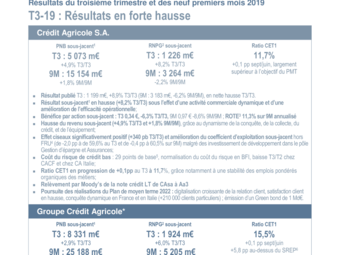

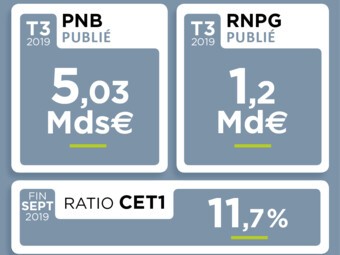

Crédit Agricole S.A. |

||

|

PNB sous-jacent[1] T3 : 5 073 m€ |

RNPG[2] sous-jacent T3 : 1 226 m€ |

Ratio CET1 11,7% |

|

- Résultat publié T3 : 1 199 m€, +8,9% T3/T3 (9M : 3 183 m€, -6,2% 9M/9M), en nette hausse T3/T3. - Résultat sous-jacent1 en hausse (+8,2% T3/T3) sous l’effet d’une activité commerciale dynamique et d’une amélioration de l’efficacité opérationnelle; - Bénéfice par action sous-jacent : T3 0,34 €, -6,3% T3/T3, 9M 0,97 € -8,6% 9M/9M ; ROTE[3] 11,3% sur 9M annualisé - Hausse du revenu sous-jacent (+4,9% T3/T3 et +1,8% 9M/9M), grâce au dynamisme de la conquête, de la collecte, du crédit, et de l’équipement; - Effet ciseaux significativement positif (+340 pb T3/T3) et amélioration du coefficient d’exploitation sous-jacent hors FRU[4] (de -2,0 pp à de 59,6% au T3 et de -0,4 pp à 60,5% sur 9M) malgré des investissement de développement dans le pôle Gestion d’épargne et Assurances; - Coût du risque de crédit bas : 29 points de base[5], normalisation du coût du risque en BFI, baisse T3/T2 chez CACF et chez CA Italie; - Ratio CET1 en progression de +0,1pp au T3 à 11,7%, grâce notamment à une stabilité des emplois pondérés organiques des métiers; - Relèvement par Moody’s de la note crédit LT de CAsa à Aa3 - Poursuite des réalisations du Plan de moyen terme 2022 : digitalisation croissante de la relation client, satisfaction client en hausse, conquête dynamique en France et en Italie (+210 000 clients particuliers) ; émission d’un Green bond de 1 Md€.

|

||

|

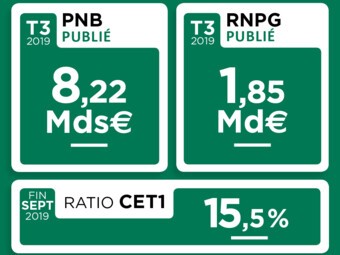

Groupe Crédit Agricole* |

||

|

PNB sous-jacent1 T3 : 8 331 m€ |

RNPG2 sous-jacent T3 : 1 924 m€ |

Ratio CET1 15,5% |

|

- RNPG2 publié T3 : 1 849 m€, +4,5% T3/T3 (9M : 5 012 m€, -5,0% 9M/9M) ; - Charges d’exploitation hors FRU4 maîtrisées sur 9M (+1,5% 9M/9M), coex en baisse (62,7%, -0,1pp 9M/9M) - Coût du risque de crédit bas à 20 points de base5, dotations ponctuelles en BFI; - Hausse des revenus sous-jacents des Caisses régionales sur 9 mois (+1,9%), coût du risque stable à 12 pb. * Crédit Agricole S.A. et Caisses régionales à 100%. |

||

Crédit Agricole S.A.

Résultat net sous-jacent trimestriel en forte hausse

- RNPG sous-jacent : T3-19 1 226 m€, +8,2% T3/T3, 9M-19 3 264 m€, -2,2% 9M/9M, hausse des résultats des pôles métiers (hors Activités hors métiers) (+6,8% T3/T3, +2,4% 9M/9M) ;

- Contributions solides du pôle Gestion de l’épargne et Assurances, RBE toujours bien orienté en Banque de proximité France, et forte hausse (+24%) de la contribution de CA Italie, bonne maîtrise des coûts et solide contribution des partenariats automobiles dans le pôle Services financiers spécialisés, et solides performances en Banque de marché, avec une contribution du pôle Grandes clientèles en hausse malgré l’inversion du coût du risque dans le pôle;

- Sur 9M-19, RNPG sous-jacent à haut niveau (3 264 m€) malgré la contribution d’AHM pénalisée par une base S1-18 élevée, la hausse de +2,0 pp du taux effet d’impôt sur les sociétés, et la hausse mesurée du coût du risque, du fait de la normalisation en BFI ;

- ROTE annualisé sous-jacent[7] à 11,3%, bonne rentabilité dans tous les métiers.

Hausse des revenus sous-jacents T3/T3 (+4,9%) et 9M/9M (+1,8%), grâce à une activité commerciale dynamique

- Collecte soutenue en Gestion d’actifs, Assurances, Gestion de fortune, et Services financiers aux institutionnels. Collecte nette record pour Amundi ;

- Performances supérieures au marché français en assurances dommages (hausse de 6,8% des primes T3/T3), hausse des taux d’équipement des clients (+1,5 pp pour les Caisses régionales sept/sept, +1,2 pp pour LCL) ;

- Poursuite de la croissance des crédits et de la collecte, hausse des taux d’équipement, et poursuite de la dynamique de conquête en Banque de proximité (+210 000 clients particuliers depuis fin 2018 (+156 000 dans les Caisses régionales, +40 000 chez LCL, +16 000 chez CA Italia) ;

- Bonne performance des partenariats automobiles, générant du résultat mis en équivalence ;

- Activité commerciale dynamique en banque de marché, maintien des positions en banque commerciale dans un marché des prêts syndiqués en ralentissement sur la zone euro.

Effet ciseaux très positif (+340 pb) et amélioration du coefficient d’exploitation

- Charges sous-jacentes: +1,5% T3/T3, notamment en raison du développement de l’assurance à l’international et sur les entreprises. Effet ciseaux positif dans les pôles Banque de proximité, et Grandes clientèles. Stabilité des coûts en Services financiers spécialisés.

- Coefficient d’exploitation sous-jacent à 59,6% (-2,0 pp) au T3, et à 60,5% sur 9M (-0,4pp);

- Coût du risque bas, à 29 pb, normalisation en BFI, baisse chez CACF et CA Italia :

Solidité financière confirmée ce trimestre

- Ratio CET1 à 11,7%, +0,1pp sept/juin, stabilité des emplois pondérés des métiers;

Poursuite de la mise en œuvre du Plan à moyen terme 2022

- IRC[8] en hausse en banque de proximité, renforcement de l’interaction digitale avec les clients, conquête dynamique en France et en Italie (+210 000 clients particuliers depuis fin 2018).

- Emission en octobre d’un Green bond senior non préféré pour un milliard d’euros.

- Relèvement par Moody’s de la note crédit Long terme de CAsa à Aa3.

Footnotes

[1] Le terme de « sous-jacent » fait référence à des soldes intermédiaires de gestion ajustés des éléments spécifiques détaillés en p.17 et suivantes

[2] Résultat net part du Groupe

[3] Sous-jacent, hors éléments spécifiques. cf. p. 17 et suivantes pour plus de détails sur les éléments spécifiques et p. 27 pour le calcul du ROTE

[4] Contribution au Fonds de Résolution Unique (FRU)

[5] Moyenne des quatre derniers trimestres glissants, annualisé

[6] Selon Exigence SREP à 9,7% (y compris coussin contra cyclique)

[7] Voir calcul du ROTE p. 27; calcul d’annualisation effectué sans retraitement des charges IFRIC21, en tenant compte des coupons d’AT1 déduits directement des capitaux propres part du Groupe ; calcul du RONE des pôles et métiers selon la même méthode

[8] Indice de recommandation clients, calculé par l’Institut BVA (S1-2019) et correspondant à l’écart entre les promoteurs et les détracteurs

Notre Contact presse

Service de presse de Crédit Agricole S.A.